Tak jak w poprzednich latach, pod koniec grudnia na blogu pojawia się moja strategia giełdowa, tym razem na 2018 r.

|

| Fot. Peter Kaul |

Uwaga! Wszystkie dane i wykresy zostały zaktualizowane po zamknięciu ostatniej sesji giełdowej w 2017 r.

Aby powiększyć wykresy w artykule, proszę w nie kliknąć.

Jednak, mimo wszystko, od początku roku stopa zwrotu WIG20 pozostaje imponująca: +26,35%.

Jeśli spojrzymy na pozostałe najważniejsze indeksy i ich zyski w 2017 r., robi się znacznie mniej wesoło, szczególnie w przypadku mniejszych spółek.

Akurat teraz interesująco zrobiło się na indeksie WIG, który najpierw obronił wsparcie na średniej 200 SMA i przymierza się do przełamania krótkoterminowego trendu spadkowego. Zobaczymy, jak mu pójdzie.

W układzie miesięcznym obserwujemy opór w rejonie 65 tys. pkt. Zamknięcie miesiąca powyżej tej bariery oznacza automatycznie atak na rekord wszech czasów WIG-u z 2007 r.

Pierwsze wsparcie wyznacza ulubiona średnia Fabera (10 SMA).

W tym miejscu warto zauważyć, że wręcz rewelacyjne zarobki na rynku akcyjnym w Polsce w kończącym się roku zanotowali inwestujący w dolarach. Pomimo podwyżek stóp procentowych w USA i perspektywy kolejnych trzech w 2018 r. przy braku podobnych ruchów w Polsce "zielony" stracił do złotego aż 17%, co z automatu podkręciło zyski ETF-ów z ekspozycją na Polskę - przykład.

Z drugiej strony mniej zadowolone miny mają polscy inwestorzy, którym mocny złoty nie pozwolił osiągnąć zadowalających zysków na przykład z ETF-u naśladującego ruchy indeksu S&P 500.

Sam od kilku miesięcy omijam amerykańską giełdę ze względu na wysokie ceny większości spółek po blisko 9 latach wzrostów i nie zmienię tego podejścia w 2018 r. Jednak straciły na wartości moje dolary w banku i nadal nie do końca rozumiem skalę tegorocznej przeceny dolara do złotego (za ok. 90% tego ruchu odpowiada umocnienie euro do dolara).

Dolary i inne waluty kupuję za pośrednictwem Walutomatu, a potem przelewam je na konto bankowe.

Na szczęście na GPW poszło mi zdecydowanie lepiej. Oby nie było gorzej w 2018 r.

Generalnie był to dobry rok dla inwestorów, przynajmniej tak wyglądają deklaracje na Twitterze:

Jak nam poszło #inwestowanie w 2017 r.?

— Zbyszek Papiński (@appfunds) 19 grudnia 2017

📈💰📉

Natomiast z powodu wysokiego ryzyka na wielu rynkach, gdzie potencjalnie formują się bańki spekulacyjne grożące pęknięciem, przyjąłem raczej ostrożną postawę w końcówce roku i będę kontynuował to podejście w kolejnych miesiącach.

Moim zdaniem cały czas należy szukać okazji inwestycyjnych, czyli sytuacji, w których stosunek potencjalnego zysku do ryzyka i wynikająca z niego odpowiednia, dodatnia wartość oczekiwana pozwala na położenie pieniędzy na stole.

Na pewno nie jestem już tak zadeklarowanym optymistą, co do indeksu WIG20 i dużych spółek. Tu nie wykluczam żadnego scenariusza.

MÓJ PORTFEL AKCYJNY

Głównie ze względu na relatywnie niewymagające wyceny i zbliżający się styczeń, zwykle łaskawy dla maluchów, w ostatnich kilku tygodniach postawiłem na mniejsze spółki. Liczę, że w pierwszym kwartale 2018 r. dadzą one zarobić. Zobaczymy, co z tego wyjdzie.

Na razie jestem na plusie.

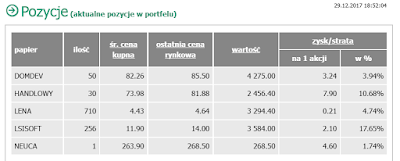

Rachunek maklerski IKE:

Zysk/strata z uwzględnieniem prowizji.

Najmocniej rosną akcje LSI Software kupione ledwie 13 grudnia. Na wykresie jest widoczna interesująca seria dziewięciu białych świec po kolei:

Ciekawe, czy ta passa będzie kontynuowana również w nowym roku.

Na początku stycznia trochę dopłacę do IKE i prawdopodobnie dokupię akcje jeszcze jednej spółki lub/i powiększę obecne pozycje. Na razie zastanawiam się - byłem zdecydowany na dobranie akcji Handlowego. Jednak za bardzo mi odjeżdża, więc jeżeli kupię, to nieco mniej niż planowałem pierwotnie.

Zostały mi jeszcze dwie spółki na rachunku w ING Banku Śląskim (podsumowanie wyników inwestowania pokazywałem tutaj), również kupione niedawno:

Zysk/strata bez uwzględnienia prowizji.

Jak widać, obecnie trzymam w akcjach tylko nieco ponad 20 tys. zł.

Oczywiście nie lekceważę tych pieniędzy i tak samo warto dbać o portfel warty 20 tys., 200 tys. czy 2 mln zł, ponieważ w długim terminie to się po prostu opłaca.

Dlaczego akurat te spółki?

Nie wykluczam, że lepszy wybór byłby zupełnie losowy - więcej napisałem tutaj. Doszedł jeszcze tylko LiveChat, ponieważ uważam te akcje za niedowartościowane, co jest rzadkie w sektorze technologicznym.

Z kolei po planowanym przejęciu części polskiego oddziału Deutsche Banku przez BZ WBK zacznie mi brakować operującego na GPW brokera z niską prowizją.

Dlatego w przyszłym roku otworzę testowo nowy rachunek w DM BPS (0,13% za akcje, koszt 50 zł rocznie).

Poza tym po sprzedaży akcji z rachunku w ING pieniądze przerzucę na rachunek IKE (górny limit wpłat na 2018 r. wynosi 13 329 zł).

A co jeszcze planuję w przyszłym roku?

W XIX wieku największą potęgą gospodarczą była Wielka Brytania, w XX wieku Stany Zjednoczone, a wiele wskazuje, że obecne stulecie będzie należało do Chin.

Podobnie zmienia się też moda inwestycyjna. Do niedawna popularna była giełda, potem forex, a teraz zdaje się przyszła pora na kryptowaluty. Z tego powodu w 2018 r. powinienem bardziej zagłębić się w ten ostatni temat.